ΠΩΣ ΤΑ FAKE STATISTICS ΜΕΤΕΤΡΕΨΑΝ ΤΟΝ ΓΕΡΜΑΝΟ ΑΣΘΕΝΗ ΣΕ ΗΓΕΜΟΝΑ

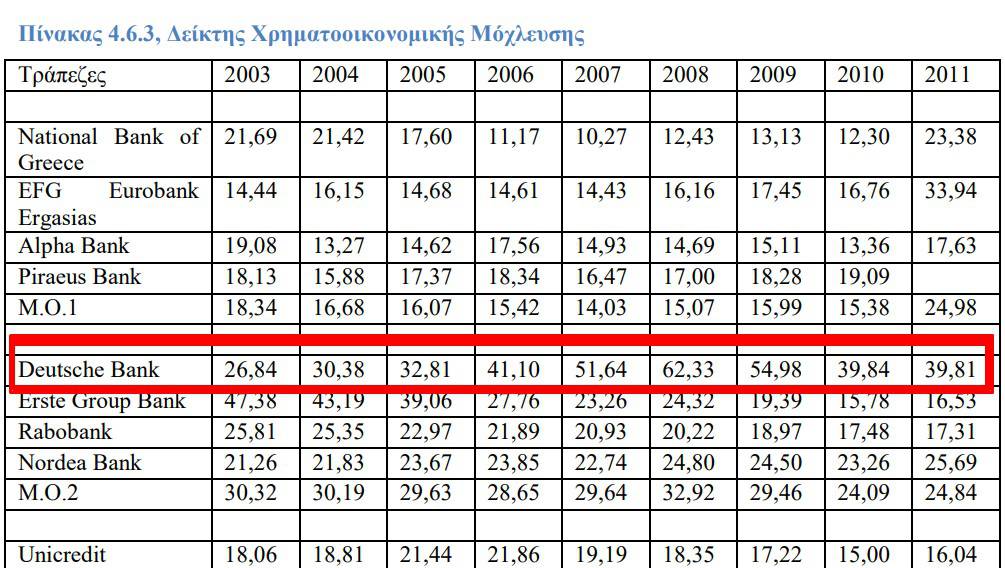

Η χρεοκοπία της Lehman Brothers το 2008 προκάλεσε παγκόσμιο τσουνάμι τραπεζικών χρεοκοπιών και κρατικών διασώσεων, γνωστή, ως χρηματοπιστωτική κρίση του 2008-2009, μέσω της παγκόσμιας διάχυσης των αμερικανικών, τοξικών ομολόγων, που δεν μπορούσαν να ρευστοποιηθούν! Mε βάση την Έκθεση της Κομισιόν του 2012 αυτές που κινδύνευσαν περισσότερο ήταν οι γερμανικές τράπεζες και περισσότερο η "ναυαρχίδα" Deutsche Bank με αξία ενεργητικού, όσο ένα γερμανικό ΑΕΠ το 2008 (2,5 τρισ. ευρώ).Αυτό οφείλεται στο γεγονός ότι η Deutsche Bank ήταν υπέρμετρα εκτεθειμένη στα αμερικανικά τοξικά ομόλογα της Lehman Brothers, μέσω της αμερικανικής θυγατρικής Taunus που χρεοκόπησε. Απόδειξη της αδίστακτης κερδοσκοπίας της Deutsche Bank με δανειακά κεφάλαια είναι η υπέρμετρη μόχλευση της (ο λόγος του χρέους της προς τα ίδιά της κεφάλαια) ήταν 62,33 το 2008 που ήταν διπλάσια από της Lehman Brothers όταν χρεοκόπησε (Πίνακας 1)!

Το θαύμα και η ομολογία Τρισέ

Παρόλα αυτά οι εκτεθειμένες τράπεζες δεν χρεοκόπησαν! Πως εξηγείται άραγε αυτό το "θαύμα"; Η λύση βρέθηκε με την επιβολή Μνημονίων, αποσκοπώντας στη μεταφορά του χρέους των γαλλογερμανικών τραπεζών-καζίνων στο χρέος του Νότου, μέσω δημοσιονομικής πολιτικής (περικοπές). Αυτό το ομολόγησε ο ίδιος ο πρόεδρος της ΕΚΤ (Ευρωπαϊκή Κεντρική Τράπεζα) Ζαν-Κλοντ Τρισέ σε ομιλία του (13-7-2009) στο Πανεπιστήμιο του Μονάχου:«...Αυτό με φέρνει στο τελευταίο σημείο της ομιλίας μου. Τα ενισχυμένα πιστωτικά μέτρα στήριξης της ΕΚΤ έχουν σχεδιαστεί με πλήρη σεβασμό στο μακροοικονομικό πλαίσιο της Ευρωζώνης. Τα μέτρα χρηματοοικονομικής στήριξης που ενδέχεται να συνεπάγονται τη σημαντική μεταφορά πιστωτικού κινδύνου (κίνδυνος χρεοκοπίας) από χρηματοπιστωτικά ιδρύματα (γερμανικές επενδυτικές τράπεζες) στον φορολογούμενο εμπίπτουν σαφώς στο πεδίο της δημοσιονομικής πολιτικής (μέτρα λιτότητας»)».

Με αυτά τα χρήματα ο EFSF-ESM δανείζει την Ελλάδα και τις άλλες χώρες με Μνημόνια για τη δική τους διάσωση. Η ΕΚΤ παίζει τον ρόλο ασφαλούς καταφυγίου των τραπεζών. Γι' αυτό η ρευστότητα που τους χορηγεί αφειδώς δεν ανιχνεύεται στη πραγματική οικονομία της Ευρωζώνης, αφού εγκαταλείπει την Ευρωζώνη. Οι γερμανικές τράπεζες την χρησιμοποιούν για να πληρώνουν το τερατώδες χρέος τους σε διεθνείς πιστωτές.

Σχέδιο διάσωσης των γαλλογερμανικών αγορών

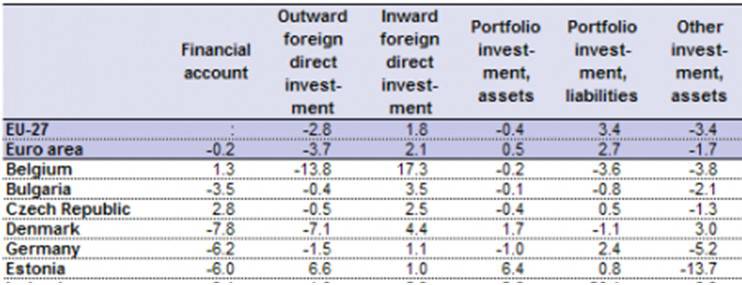

Η Γερμανία καταστρέφει τις οικονομίες του Νότου για να μη ζητάνε πιστώσεις, οι οποίες θα εξέθεταν τους ιδιώτες δανειστές ως αφερέγγυους στα μάτια των θεσμικών πελατών τους. Κάτι τέτοιο θα εγκυμονούσε τον κίνδυνο να οδηγήσει σε μαζική ανάληψη καταθέσεων (bank run) που θα επέφερε και τη φανερή χρεοκοπία των τραπεζών. Αυτόν λοιπόν τον κίνδυνο για τις γερμανικές τράπεζες απέτρεψε η γερμανική κυβέρνηση από κοινού με την ΕΚΤ με την ελληνική κρίση χρέους του Μάη 2010.Την δεινή θέση στην οποία έχουν περιέλθει οι γερμανικές τράπεζες μέχρι σήμερα, αποδεικνύει το βαθιά ελλειμματικό γερμανικό ισοζύγιο χρηματοοικονομικών συναλλαγών, το οποίο καταγράφει τις ετήσιες μεταβολές στις ροές κεφαλαίων μιας χώρας με τον υπόλοιπο κόσμο. Το 2018, το έλλειμμα αυτό έφτασε στο 6,2% του γερμανικού ΑΕΠ (λίγο μικρότερο από τα γερμανικά εμπορικά πλεονάσματα) λόγω της τεράστιας εκροής μετρητών από τις γερμανικές τράπεζες για να πληρώνουν τα χρέη τους.

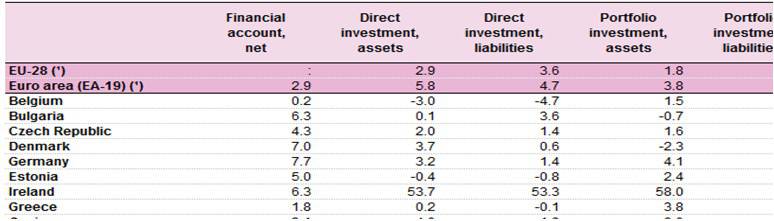

Το δήθεν, πλεονασματικό γερμανικό ισοζύγιο χρηματοοικονομικών συναλλαγών της αναθεωρημένης σειράς της Eurostat και του ΟΟΣΑ, που δημοσιεύθηκε το 2015, είναι fake statistics! Αντέστρεψαν το πρόσημο στο καθαρό του υπόλοιπο, από ελλειμματικό σε πλεονασματικό! Αυτό το έκαναν με τη βοήθεια και του ΔΝΤ, αντιστρέφοντας τις κλασικές έννοιες του ισοζυγίου χρηματοοικονομικών συναλλαγών.

Την απάτη αποκαλύπτουν οι πραγματικοί πίνακες της Eurostat που έχουμε στη διάθεσή μας για το 2011 και 2013. Δείχνουν το βαθιά ελλειμματικό (με αρνητικό πρόσημο) γερμανικό ισοζύγιο χρηματοοικονομικών συναλλαγών. Αυτοί οι πίνακες δεν αποθηκεύτηκαν από το 2011 μέχρι το 2014 στη βάση δεδομένων της Eurostat. Το πονηρό σκεπτικό ήταν να τους αντικαταστήσουν με την αναθεωρημένη σειρά του ΟΟΣΑ προς τα πίσω μέχρι το 1992, όπως και έγινε. Για τον ίδιο λόγο, η Eurostat, τα χρόνια της κρίσης 2008-2010 δεν δημοσίευε στοιχεία ισοζυγίου χρηματοοικονομικών συναλλαγών της ΕΕ, σε επίπεδο χώρας, συγκαλύπτοντας τη χρεοκοπία των γερμανικών τραπεζών.

Η πανδημία του κορονοϊού έχει και κερδισμένους

Η υφεσιακή τροχιά της γερμανικής οικονομίας και η δραματική επιβράδυνση στους ρυθμούς ανάπτυξης παγκοσμίως (και πολύ πριν την πανδημία), έθεσε τη Γερμανία μπροστά στο δίλημμα "μπρος γκρεμός και πίσω ρέμα". Αν τερμάτιζε τα μέτρα λιτότητας θα χρεοκοπούσε η Deutsche Bank και θα αποκαλυπτόταν η σκευωρία κατά της Ελλάδας. Αν δεν τα τερμάτιζε, θα χρεοκοπούσε η γερμανική και ευρωπαϊκή οικονομία με επιπτώσεις στην παγκόσμια οικονομία.Ο κορονοϊός, συνεπώς, ήταν ο "από μηχανής θεός", που έδωσε στη γερμανική κυβέρνηση το πρόσχημα να συγκαλύψει το έγκλημά της και την καταστροφή που προκαλεί η γερμανική περικοπή ρευστότητας στην παγκόσμια οικονομία. Όλα αυτά υπό την ένοχη διεθνή σιωπή, χάριν της διάσωσης των διεθνών κερδοσκόπων. Επιπλέον, χάρη στην πανδημία διασώθηκε η Deutsche Bank και η γερμανική οικονομία (είχε μπει σε τροχιά ύφεσης λόγω λιτότητας) με χρήμα που θα δανειστεί, τσάμπα, το γερμανικό κράτος από την ΕΚΤ. Ο δανεισμός αυτός γίνεται μέσω της δημόσιας, γερμανικής αναπτυξιακής τράπεζας KfW, με βάση δηλώσεις Γερμανών κυβερνητικών αξιωματούχων.

Τέλος, η Γερμανία θα μπορεί να συνεχίσει την πολιτική της έναντι του Νότου, παρά την πανδημία. Γι' αυτό και είναι ως ένα βαθμό προσχηματική η σύγκρουση Βορρά-Νότου για τις επιδοτήσεις, λόγω πανδημίας. Αν δεν υπήρχε πανδημία η γερμανική κυβέρνηση θα έπρεπε να την εφεύρει.

Η Λ. Σ. είναι ειδικός οικονομολόγος εθνικών λογαριασμών με μετεκπαίδευση στην Εθνική Στατιστική Υπηρεσία της Γαλλίας (INSEE) . Έχει υπηρετήσει για πολλά χρόνια στο υπουργείο Οικονομικών. Το παρόν άρθρο είναι το πρώτο σειράς άρθρων, τα οποία αποτελούν προϊόν πολυετούς έρευνας γι' αυτή την περίοδο.

ΠΗΓΗ: slpress.gr

ΚΑΠΟΙΟΣ ΚΡΑΤΑ ΤΑ ΧΡΕΗ ΤΩΝ ΤΡΑΠΕΖΩΝ ΚΑΙ ΕΡΧΕΤΑΙ ΓΙΑ ΤΟ ΤΑΜΕΙΟ....

ΜΑΖΕΥΤΕΙΤΕ ΝΑ ΠΛΗΡΩΣΕΤΕ ΚΥΡΙΟΙ! ΔΕΝ ΘΑ ΤΟ ΑΠΟΦΥΓΕΤΕ ΟΤΙ ΚΙ ΑΝ ΕΚΤΕΛΕΣΕΤΕ ΕΝΑΝΤΙΟΝ ΤΩΝ ΕΛΛΗΝΩΝ. ΜΟΝΟ ΤΗ ΘΕΣΗ ΣΑΣ ΔΥΣΧΑΙΡΕΝΕΤΕ.....